中國動力電池:從本土走向世界

時間:2023-02-02 08:23來源:電動汽車觀察家 作者:王凌方

點擊:

次

天下動力電池如有十分,六分半中國產,三分半在其他。

中國動力電池企業用了不到10年,完成了從弱到強的發展。

根據SNE數據,2015年,全球動力電池市場中,中國企業市場份額僅為16%;,截至到2022年前11個月,中國企業市場份額已經達到64.5%。

中國已經接棒日韓,成為第三個主導鋰離子電池市場的國家。

中國動力電池的影響力已經從地區拓展到全球范圍內。目前,世界上任何一個打算大規模制造智能電動汽車的企業,都繞不開中國電池供應商。

而且,中國動力電池也在海外廣泛布局,就近供應當地車企。

據不完全統計,截至目前,中國動力電池企業已建成、在建以及規劃建設的海外工廠累計產能已超過300GWh,超過2021年全球動力電池總裝機量。海外投資中,領先的是寧德時代114GWh、億緯鋰能20GWh、遠景動力157GWh、國軒高科20GWh、蜂巢能源24GWh。

同時,中國電池企業也通過出口供應外企,2022年,累計出口達68.1GWh。

但是20年前,海外鋰離子電池市場競爭中,并沒有中國的身影,日韓才占市場主導地位。

我們來回顧下,近十年,中國動力電池產業是如何崛起,又如何“走出去”的。

01

困守一隅,艱難支撐

動力電池是鋰離子電池的重要分支,在新能源汽車發展起來之前,3C產品才是鋰離子電池的最大應用領域,因此要了解動力電池的發展,先要從鋰離子電池的商業化開始。

(1)早期日韓企業雙雄并立

現在汽車普遍使用的鋰離子電池,最早的商業化地區在日本。

1991年索尼公司研制的鋰離子電池開始應用于便攜式電子產品。隨后的20年,日本和韓國的企業分別靠技術和成本領先全球。

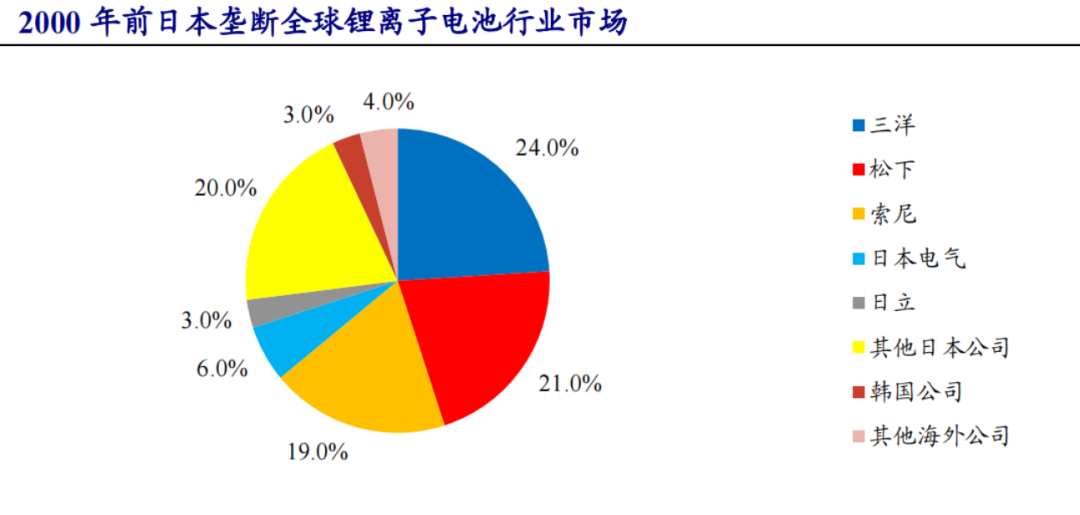

兩個數據可以說明當時日韓企業的雙雄格局:2000年,日本鋰離子電池企業總體銷售額占據全球銷售總額的93%。隨后韓國電池企業市場份額從2005的15%提升至2010年的39%,市場份額與日本企業份額差距明顯縮小,雙雄爭霸的格局正式形成。

數據來源:《Evolution du march é mondial des batteries rechargeables》

2000年,中國國產鋰離子電池才實現商業化生產。中國憑借低廉的勞動力以及龐大的電子產品市場需求,很快成為鋰離子電池的最大生產國家。不過,這一時期這些電池中約有40%都是由日韓等外資企業生產。

中國本土企業的尷尬是,有生產沒核心技術。

2007年,國家發改委頒布《新能源汽車生產準入管理規則》,明確規定我國以補貼的方式,開始扶持新能源汽車產業的發展。

2009年1月,“十城千輛”新能源汽車示范推廣應用計劃發布。科技部、財政部、發改委和工信部通過提供財政補貼,計劃用3年左右的時間,每年發展10個城市,每個城市推出1000輛新能源汽車開展示范運行。

自此,中國新能源汽車推廣政策開始實施。

隨著新能源汽車的崛起,在汽車中作為動力使用的鋰離子電池的占比越來越大。

此時,市面上并沒有針對電動汽車的研發的電池。大洋彼岸的特斯拉,開始嘗試使用筆記本電腦上的18650圓柱驅動車輛。這標志著,電子產品的電池開始應用在電動汽車領域。世界上只有日產和NEC合資成立的AESC公司是專門為電動汽車生產電池產品,其余皆為消費電池企業轉型而來。

這時,松下、LG化學、三星SDI、AESC四家公司占據國際動力電池市場的主要份額,其中松下作為特斯拉最主要的動力電池供應商,在收購三洋后,憑借特斯拉的發展穩居市場領導者地位,將當時的市場份額穩定在30%以上。

LG化學和三星SDI憑借先進技術和低價策略迅速打開市場,增速較快。AESC憑借日產純電動車Leaf的暢銷占據市場主要份額。

(2)韓國企業無情打壓,本土企業畸形擴張

2009年,中國開啟新能源汽車“十城千輛”時,正是日韓鋰離子電池獨步天下的時代。

日韓在電子產品電池領域的優勢,延續到了車用動力電池領域。

到2012年,中國新能源汽車正式進入快速增長階段,中國電池企業看到了發展機遇。

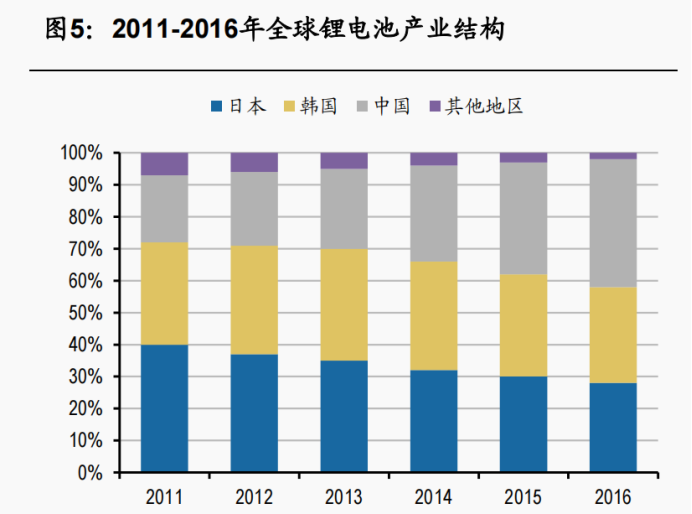

數據來源:賽迪智庫

中國新能源汽車的高速發展,引起了日韓電池企業的注意。

2015年,LG、三星等韓系企業瞄準機會,攜帶自家成熟的三元電池技術進軍中國市場,加速投產動力電池生產線。

2015年10月22日,三星SDI西安工廠竣工,該工廠擁有年產4萬臺高性能汽車動力(純電動EV標準)電池的最尖端的生產線,生產線涵蓋了生產汽車動力電池單元與模塊的全工藝流程。

有業內人士告訴《電動汽車觀察家》,當時西安工廠的參觀者絡繹不絕,以至于三星后來難以招架,考慮聯系旅行團來協助減輕公司人員的負擔。同年11月,三星SDI開始向江淮汽車供給電動汽車用圓柱電池。

緊接著,10月27日,LG化學南京工廠竣工,本次建成的LG化學新能源電池項目(一期)工廠,具備年產10萬臺以上新能源汽車電池的生產規模,擠入國內動力電池生產商前列。

產能已準備就緒的韓國企業,希望通過價格戰畢其功于一役,徹底打垮中國電池企業,延續他們在電子產品領域的輝煌戰績。在2015年左右,國內三元鋰電池出廠價2.5-3元/Wh之時,日韓企業以1元/Wh的虧本價格截獲包括奇瑞、吉利、長安等車企在內的大量訂單。

新能源汽車發展的帶來成果,被日韓企業截了胡。

以三星為例,西安產線投產初期,便有鄭州宇通、北汽福田等客戶,隨后更是增加到10余家車企。

2015年,中國商用車快速啟動,市場上電池供不應求,市場異常火爆,這讓很多不涉足動力電池的企業開始試水該領域。GBII數據顯示,2015年中國動力鋰電池企業數量大概84家。而其他渠道的數據顯示,2017年動力電池企業數量達到了200多家。

做大的中國動力電池產業,似乎并沒有變強。

(3)困守一隅的中國動力電池企業

除了寧德時代等少數幾家企業有海外客戶,中國再鮮少有企業被海外車企認可。

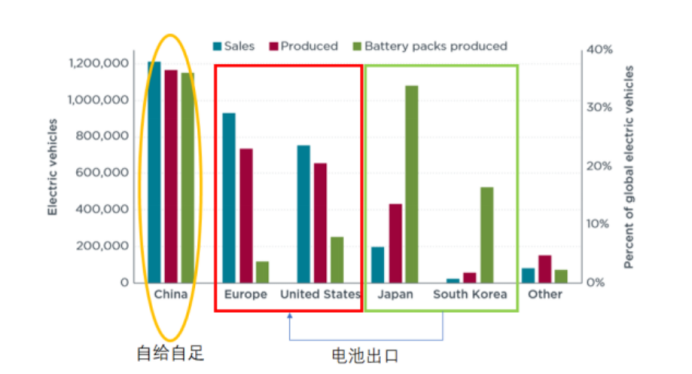

一般來說,日韓電池是歐美地區車企的首選。例如發展勢頭最猛的特斯拉,就是由松下獨家供應電池;通用、福特等企業選擇LG作為主要供應商。日韓成為電池的主要出口國,美歐地區則是相應的進口國;中國的情況則是自產自銷。

資料來源:朱玉龍,《從日韓電池重返中國看全球電池供應格局》

此時,擁有相對完善產業鏈的中國動力電池企業并沒有走出國門。

新能源汽車補貼的刺激下,中國動力電池產業像打了膨大劑的草莓和蘋果,個頭變大了,但產品質量并不盡如人意。

當時中國北方車輛研究所曾組織一批中外車用動力電池對比測試,日本對產品一致性的控制能力已經能夠達到100%的合格。看到結果的測試專家坦言,“中國應該加大在電池研究、設計以及生產方面的投入,認真分析產生差距的技術原因,研究具有自主知識產權的、解決差距的辦法。”

這時,中國電池企業既要面對日韓企業的不合理壓價,又要面對自己本土企業的無序競爭,沒有形成規模的電池企業,生存壓力異常大,在技術上下功夫的企業少之又少。

同時期,國內車企的采購大多是用來換補貼的,對使用效果如何并不關心,甚至不少車企出現了騙補行為。這更加劇了不少電池企業不重視技術,生產湊數的心態。

反思這一階段的發展,中國動力電池行業主要解決從無到有的問題,產品既沒走出國門,也沒形成品牌認可度。

02

中國晉級最大市場,本土企業迎主場優勢

2015年對于鋰離子電池產業來說,注定是不平凡的一年,主要產品、主導企業和主要國家都發生了翻天覆地的變化。

2015年全球智能手機出貨量增速降至10%,中國新能源汽車則在巨額補貼刺激下迅速增長,動力電池裝機量隨之膨脹,成功取代手機鋰電池,成為了鋰離子電池行業最大的市場。

也是這一年,中國趕超日本成為全球最大的動力電池生產國。次年,中國超越美國成為全球新能源汽車保有量最大的國家,占比高達40%。

中國動力電池產業的轉機,來自于政府的支持。

2015年3月,工信部發布的《汽車動力蓄電池行業規范條件》(以下簡稱《規范條件》)與2016年發布的《新能源汽車生產企業及產品準入管理規則》(簡稱《新能源汽車準入規則》)相結合,將動力電池的發展機遇留給了本土企業。

根據《新能源汽車準入規則》要求,2017年7月1日新能源汽車所使用的電池必須進入《規范條件》目錄,否則使用該電池的新能源車輛將無法進入推廣目錄,繼而也無法獲得補貼。

2015年11月開始,工信部先后公布了四批符合“白名單”的公司名單,共57家電池公司入圍,主要包括寧德時代、比亞迪、國軒高科、天津力神等國產動力鋰電池公司。但三星SDI、松下、LG化學、韓國SKI等日韓動力電池公司,始終未能進入目錄,他們在中國的進一步發展計劃被迫擱淺。

這為本土鋰電池企業發展爭取了寶貴的時間。

寧德時代和比亞迪是抓住窗口的典型企業。在2015年工信部公布的新能源車目錄中,3200款車型里有500款都使用了寧德時代的電池;比亞迪則憑借自身電動汽車銷量,也牢牢占據了鋰電池全球頭部位置。

一方面,中國電池企業突飛猛進,另一方面,日本電池企業遭遇重大挫折。

2015年,在全球十大動力電池企業中,日本有4家,韓國有3家,中國企業有3家,其中比亞迪是中國的龍頭。

2016年,日本動力電池產業遭遇重大挫折。日產大幅減持AESC、索尼出售電池業務,日本TOP10企業減為3家,松下、AESC和PEVE的市場份額大幅縮水。同時,韓國的LG和三星也有明顯下降;取而代之的則是中國企業的數量和占比大幅提升。

自2017年開始,寧德時代的發展勢如破竹,先是超越比亞迪,而后超越松下拿下全球第一。

2018年,寧德時代抓住這關鍵的窗口,開啟了快速擴張:IPO上市,進軍歐洲、在德國建立工廠,簽下寶馬10億歐元訂單,拿下本田56GWh大單,進入戴姆勒、捷豹路虎、大眾、本田、日產等國外車企供應鏈,與上汽、長安、北汽新能源、江鈴、東風、廣汽、吉利等國內車企建立深度合作關系,在國內已形成了動力電池一家獨大的局面。

動力電池產業改天換地的時候已經到來。

很快,以寧德時代為代表的企業,不僅實現了產品出口、海外建廠,還會向海外企業輸出技術。自此,中國由動力電池大國開始走向強國。

03

技術輸出,產品輸出,產能輸出

時至今日,動力電池是中國在汽車產業中,少有的強勢領域,不僅實現產品出口、企業海外建廠,甚至還向外輸出技術。

2022年,中國鋰電池出口同比增長86.7%,其中大部分應該是由動力電池貢獻。去年,中國動力電池企業電池累計出口達到了68.1GWh。

2018年,以寧德時代為代表中國電池廠商已經不滿足于國內的市場,陸續邁向國際舞臺,歐洲成為了新戰場。

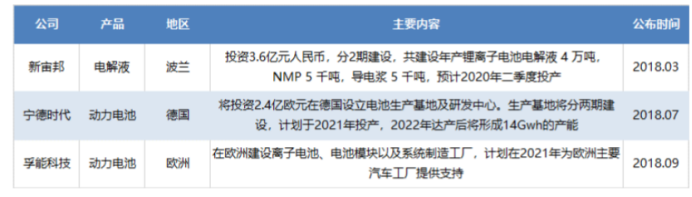

2018年,新宙邦、寧德時代和孚能科技等企業都宣布了在歐洲建廠規劃,成為第一批計劃海外建廠的企業。

資料來源:根據互聯網信息整理

隨后,中國電池企業規劃海外建廠的消息此起彼伏。

2020年11月份,蜂巢能源宣布在德國薩爾州建立將建設一座年產能24GWh的電芯工廠和PACK工廠,項目總投資20億歐元。

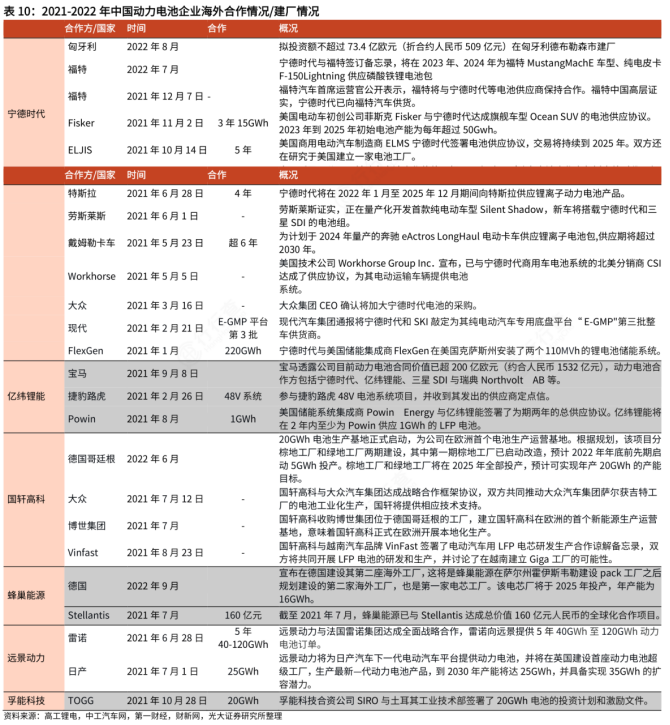

2021-2022年期間,中國不少動力電池企業仍在追加海外建廠計劃,億緯鋰能、蜂巢,以及國軒高科等。

據電池網不完全統計,截至2022年,已有包括寧德時代、億緯鋰能、蜂巢能源、遠景動力、國軒高科、蔚藍鋰芯、孚能科技、中創新航在內的多家國內鋰電池企業官宣在海外建廠,工廠量達23家(包含電芯、模組PACK工廠),其中,18個工廠公布了規劃產能,總計超366.5GWh。

此外,寧德時代和蜂巢能源已經開始向海外輸出自主研發的動力電池技術。2021年10月,寧德時代與現代摩比斯簽署戰略協議,授權后者使用其CTP技術,在全球范圍內供應CTP相關電池產品;2022年5月,寧德時代授權泰國國家石油公司(PTT)的全資子公司ArunPlus使用CTP技術,雙方將向泰國電動汽車品牌Horizon Plus供應電池產品。

此外,蜂巢能源已經通過IP知識產權輸出印度某知名公司幫助印度企業提升電池產品技術及換代升級合作。

2022年12月,寧德時代位于德國圖林根州的首個海外工廠如期實現鋰離子電池電芯的量產,這標志著中國電池企業在海外市場正式開花結果。

這個過程自然離不開電池產業鏈各個企業的發奮圖強,在補貼扶持下培育出的企業不是溫室里的花朵,可以獨立面對全球競爭的血雨腥風。

十年磨礪,撒出的補貼,不僅換來了動力電池整個產業鏈的國產化,更讓這個產業從本土走向海外,培養成全球領先的玩家。

不可否認,目前中國在液態鋰離子電池領域的地位不可取代,但是技術進步永無止境,任何顛覆性的進步,都可以推倒原有的秩序。在未來的固態電池領域,中國依然會是強國么?這需要中國整個電池產業來回答。

(責任編輯:子蕊)

文章標簽:

動力電池

免責聲明:本文僅代表作者個人觀點,與中國電池聯盟無關。其原創性以及文中陳述文字和內容未經本網證實,對本文以及其中全部或者部分內容、文字的真實性、完整性、及時性本站不作任何保證或承諾,請讀者僅作參考,并請自行核實相關內容。

凡本網注明 “來源:XXX(非中國電池聯盟)”的作品,均轉載自其它媒體,轉載目的在于傳遞更多信息,并不代表本網贊同其觀點和對其真實性負責。

如因作品內容、版權和其它問題需要同本網聯系的,請在一周內進行,以便我們及時處理。

QQ:503204601

郵箱:cbcu@www.astra-soft.com

凡本網注明 “來源:XXX(非中國電池聯盟)”的作品,均轉載自其它媒體,轉載目的在于傳遞更多信息,并不代表本網贊同其觀點和對其真實性負責。

如因作品內容、版權和其它問題需要同本網聯系的,請在一周內進行,以便我們及時處理。

QQ:503204601

郵箱:cbcu@www.astra-soft.com

猜你喜歡

-

成立不到4年融資37億歐元,歐洲電池獨角獸和寧德時代搶客戶

2024-06-04 09:49 -

氫能源為經濟社會發展注入強勁動力

2024-06-04 09:19 -

彭博新能源財經報告:鋰離子電池儲能勢將面對來自新型長時儲能的競爭

2024-06-03 10:31 -

低空經濟“起飛”,電池廠要講“新故事”

2024-06-03 09:48 -

氫能加速跑!2040年我國燃料電池車輛滲透率有望達到50%

2024-06-03 09:16 -

前4月湖北出口鋰離子蓄電池增長加快:企業發貨周期平均縮短1天

2024-05-31 18:56 -

日本電池戰略:拽著液態 提著全固態

2024-05-31 11:55 -

小商小販多手倒賣,“退休”電動自行車電池去向成謎

2024-05-30 20:12 -

超3000萬鈉電池訂單簽了!2024年十大鈉電訂單,最大贏家是它!

2024-05-30 11:23 -

起大早趕晚集,歐洲動力電池產業何時崛起?

2024-05-29 18:30

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

專題

相關新聞

-

成立不到4年融資37億歐元,歐洲電池獨角獸和寧德時代搶客戶

2024-06-04 09:49 -

氫能源為經濟社會發展注入強勁動力

2024-06-04 09:19 -

彭博新能源財經報告:鋰離子電池儲能勢將面對來自新型長時儲能的競爭

2024-06-03 10:31 -

低空經濟“起飛”,電池廠要講“新故事”

2024-06-03 09:48 -

氫能加速跑!2040年我國燃料電池車輛滲透率有望達到50%

2024-06-03 09:16 -

前4月湖北出口鋰離子蓄電池增長加快:企業發貨周期平均縮短1天

2024-05-31 18:56 -

日本電池戰略:拽著液態 提著全固態

2024-05-31 11:55 -

小商小販多手倒賣,“退休”電動自行車電池去向成謎

2024-05-30 20:12

本月熱點

-

2024鋰電池行研報告

2024-05-24 18:59 -

多個鋰電項目終止,重磅文件引導企業單純擴大產能!

2024-05-15 19:12 -

小米入局電池制造,與寧德時代成立合資公司!

2024-05-20 19:05 -

攜手多地政府,這家企業5月三大電池項目開工/簽約!

2024-05-21 18:46 -

重磅!新能源突傳三大利好!固態電池賽道即將爆發

2024-05-28 18:18 -

投資超25億元!這家鋰電企業擬在美國建設電池化學品項目

2024-05-22 19:20 -

又一10GWh項目開工,固態電池距離產業化還要多久?

2024-05-11 19:17 -

寧德時代、比亞迪、中創新航共同供貨蔚來“樂道”?

2024-05-09 18:48

微信公眾號

微信公眾號