2020年鋰電設備行業深度報告

1 底部階段:行業探底,有望迎來新起點

1.1 新能源車:政策驅動力度不減,內生驅動逐步開啟

過去十年,政策驅動之下,新能源汽車發展經歷了三個發展階段:

第一階段:2011~2014 年,高增長,但規模較低,年銷量不足 10 萬輛。這一階段, 新能源汽車動力電池能量密度、安全性等相對不足,新能源汽車續航里程較短,配套設 施不完善等,使得新能源汽車主要由政策強力推動,比如“十城千輛節能與新能源汽車 示范推廣應用工程”等。

第二階段:2015~2018 年,高增長,規模快速擴張,年銷量突破 100 萬輛。一方 面,政策補貼力度較大,另一方面,電池技術不斷獲得突破。這一階段,需求來自 A00 主動性需求、限牌城市需求、汽車共享平臺和運營車輛需求等。高額補貼,企業盈利能 力較好,供需雙升。補貼適當退坡,市場需求和企業盈利能力開始受到一定影響。

第三階段:2019 年~至今,銷量增速放緩,年銷量 100~200 萬輛。一方面,隨著 新能源汽車銷量超過 100 萬輛,繼續執行高額補貼難度較大,補貼退坡幅度加大,對需 求和企業盈利能力造成短期較大負面影響。另一方面,主動性需求仍在培育階段,具有 創新性的爆款車型數量不多,致使需求短期受到影響。

2019 年補貼退坡無論是絕對還是相對幅度,都遠超 2018 年,對銷量造成短期負面 影響。2020 年補貼退坡幅度較小,疫情突發影響短期需求。

未來十年,新的階段,短期政策驅動力度不減,內生驅動不斷蓄勢。

2020 年補貼相對 2019 年退坡較小,但受疫情影響,供需兩弱,短期對行業產生一 定負面影響。隨著疫情得到控制,政策支持發力,經濟不斷復蘇,新能源汽車銷量有望 逐步恢復。中長期來看,隨著更多新能源汽車創新產品獲得消費者認可,有望逐步走向 內生驅動。國內方面,2020 年 3 月 31 日,國務院常務會議提出將新能源汽車購置補貼 和免征購置稅政策延長 2 年。市場原預計 2020 年底補貼完全退出,此次延長,意味著 補貼將推遲到 2022 年底。

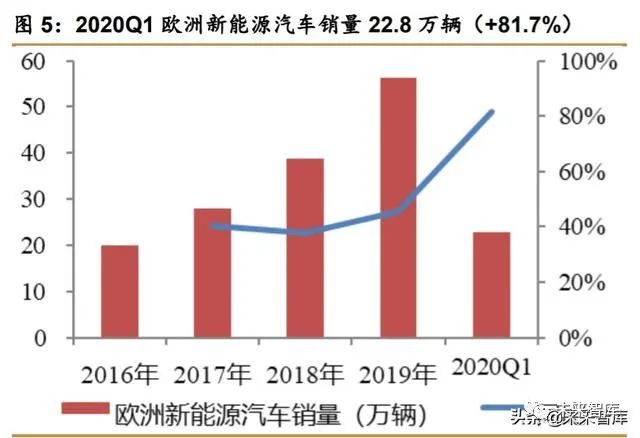

歐洲方面,主要發達國家,相繼出臺傳統燃油車禁售時間表。德國是全球汽車強國, 擁有寶馬、奔馳、大眾等汽車巨頭,禁售傳統燃油車時間為 2030 年,對相關企業來說, 時間緊迫,轉型壓力較大。挪威等相對人口較小的國家,退出時間設定為 2025 年,對 于廠商大力發展新能源汽車提供政策指引。歐洲新能源汽車市場則、持續高增長, 2020Q1 銷量 22.8 萬輛(+81.7%),2020 年 5 月 20 日,歐盟考慮免征零排放汽車增值 稅,目前,歐洲國家的增值稅普遍在 20%左右,其中德國、法國、英國、荷蘭、意大利、 瑞典、葡萄牙等增值稅分別為 19%、20%、20%、21%、23%、25%、23%,按照主流 電動汽車 3 萬歐元/輛左右測算,增值稅免征大概 6000 歐元/輛,力度較大,對于促進電 動汽車發展具有重要作用。

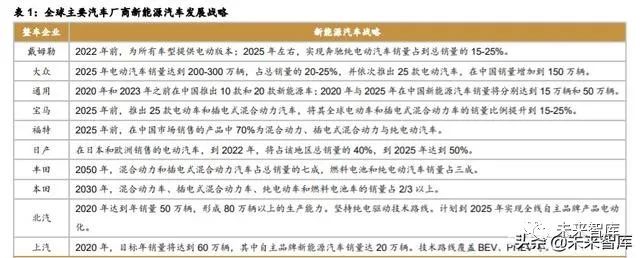

全球主要汽車廠商大力發展新能源汽車。包括德國大眾、奔馳、寶馬,日本日產、 豐田、本田,美國通用、福特、中國上汽、北汽等汽車廠商,相繼出臺自身的新能源汽 車發展戰略。從目前來看,大部分企業 2020 年目標難以達成,2025 年目標有待觀察, 但都在發力新能源汽車,這一趨勢不會改變。

新能源汽車由于產品性價比,產品安全性,便利性等方面還沒有獲得大眾消費者的 普遍認可,加上價格整體相對普通燃油車型更高,消費者接受程度相對不足,新能源汽 車消費集中在運營車輛,限牌城市等等,主動性需求仍然不足,為此,過去十年的三個 階段,可以認為是政策驅動為主的階段。但是,我們看到,隨著動力電池技術不斷提升, 價格不斷下降,充電設備不斷完善,推廣范圍不斷擴大,新能源汽車相對性價比在逐步 提升,便利性提升,消費者認可度提升。更重要的是,特斯拉等新造車勢力,讓市場看 到了新能源汽車創新帶來的產品需求,相信隨著更多企業加大新能源汽車的研發創新力 度,未來新能源爆款車型會逐步增多,內生驅動新能源汽車市場發展。

1.2 電池廠商:鞏固地位,頭部企業開啟新一輪擴產

動力電池裝機量增速整體與新能源汽車產量增速趨勢一致,但新能源汽車補貼政策 趨向高續航里程車型,單車帶電量提升,使得動力電池裝機量增速略高于新能源汽車產 量增速。2019 年中國新能源汽車產量 124 萬輛(-2%),動力電池裝機量 62GWH(+9%)。

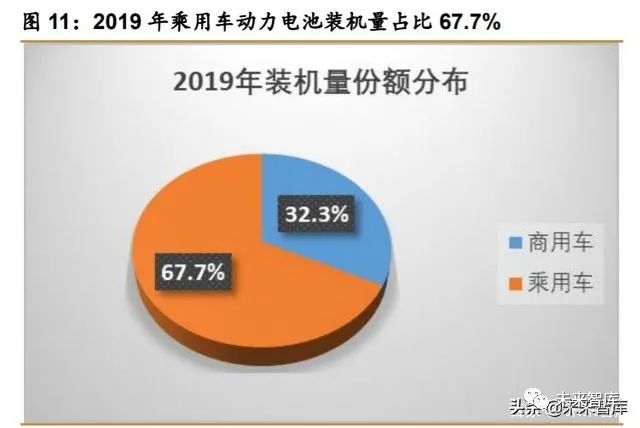

乘用車動力電池占據絕對主導,國內市場頭部化現象加劇

2016 年新能源汽車補貼較高,專用車和客車銷量大幅增長,由于單車帶電量亦遠高 于乘用車,使得商用車動力電池裝機量占比更高,約 67.9%。2016 年,新能源商用車 和新能源乘用車實力均比較強的比亞迪電池裝機量份額第一,份額為 26%,寧德時代配 套新能源客車排名第一的宇通客車,市場份額排名第二,份額為 24%,沃特瑪在專用車 領域發力,市場份額排名第三,份額為 9%。

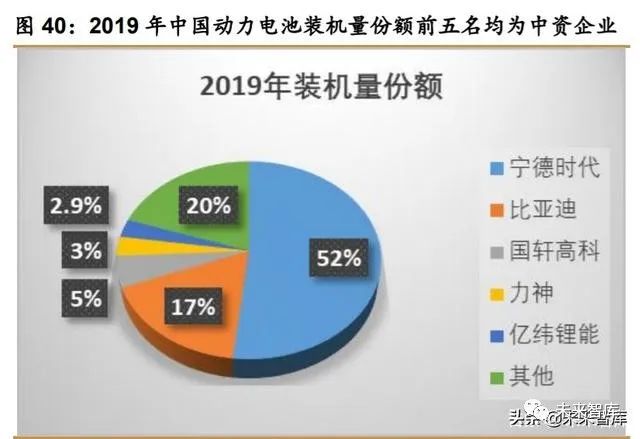

隨著新能源汽車銷量逐步攀升至百萬輛級別,新能源乘用車占據主導,帶動動力電 池裝機量上升,三元動力電池獲得較快發展,動力電池格局發生較大變化。2019 年乘用 車動力電池裝機量份額為 67.7%,寧德時代份額高達 52%,高居榜首,比亞迪份額為 17%,排名第二,國軒高科 5%,排名第三。相對商用車而言,乘用車更多面向個人消 費者,個人消費者對乘用車自身品牌,以及使用的電池品牌比較看中,具備技術領先優 勢,最受認可的電池品牌廠商獲得更高裝機量份額,頭部化趨勢加劇。

全球動力電池集中度提升,頭部化明顯,頭部企業擴產意愿有增無減

2017 年全球動力電池前五企業合計份額 62%,2019 年提升至 78%,集中度明顯提 升。其中,寧德時代、松下分別提升 9.1 和 9.5 個百分點至 28%、25.3%,前兩名市場 地位穩固,并得到強化,LG 提升 5 個百分點至 12.1%,發展較快,比亞迪下降 2 個百 分點至 9.4%,沃特瑪退出前五,三星進入前五。總體來看,具備全球競爭力的寧德時 代、松下、LG、三星份額整體提升,頭部化明顯。

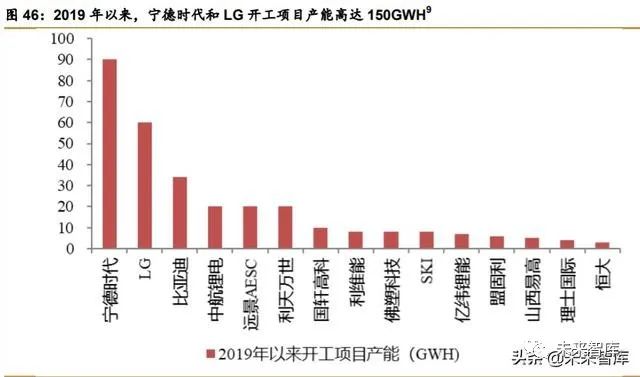

經初步統計,寧德時代 2019 年以來開工建設的德國項目、車里灣基地,寧德項目、 四川動力電池項目合計產能高達 90GWH,LG 公布的 2020 年產能擴張開工項目高達 60GWH,顯示全球頭部企業,不僅更具備擴產意愿,具備擴產能力,并且正加快擴產 進度,迎接新一輪動力電池需求的到來,鞏固自身全球領先地位。

1.3 電池設備:觸底階段,把握全球鋰電巨頭擴產機遇

近兩年下游發展相對放緩,鋰電設備企業預收款整體有所下降

鋰電設備企業與電池廠商一般會約定貨款支付方式(3331 為主,多種方式并存), 比如,合同簽字生效后支付合同總金額的一定比例(一般收取合同金額的 30%);出廠 驗收發貨后支付一定比例發貨款(一般收取合同金額的 30%-40%);貨物安裝調制完畢 驗收后支付一定比例驗收款(一般收取合同金額的 20%-30%);質保期滿后支付剩余款 項。盡管鋰電設備企業與客戶之間簽訂的貨款支付比例和方式存在差異,但仍然在一定 程度上,可以通過企業預收款變化情況,大致了解企業訂單變化趨勢情況。

從年度數據來看,營收和上一年預收款存在一定的關系,以杭可科技為例, 2017~2019 年營收均為上一年度末預收款約 1.7 倍,科恒股份為 2.4~2.9 倍,先導智能 為 2.3~3.8 倍,贏合科技為 5.9~7.7 倍。我們發現,一方面,不同企業之間的倍數差異 較大,這可能源于不同企業之間的預收款比例存在差異,以及一些企業業務多元,包含 鋰電設備之外的業務。另一方面,同一家企業,不同年度的倍數仍存在一定差異,這可 能源于項目結算時間點的確定,以及不同年度不同項目的預收款比例也可能存在差異。但總體來說,企業預收款變化仍具備一定程度的前瞻性。

從先導智能、贏合科技、科恒股份、金銀河等季度預收款和季度營收對比來看,預 收款亦表現出一定的前瞻性。

我們認為:

(1)新能源汽車銷量將逐步復蘇,動力電池設備有望率先受益。近兩年新能源汽 車受補貼大幅退坡,疫情負面影響,銷量增速放緩,但各國政府基于經濟刺激目的,對 新能源汽車政策支持力度進一步加大或強化支持政策連續性,企業自身以較快產品創新, 降本增效,提升主動性需求,預計未來新能源汽車銷量將得到復蘇。動力電池廠商基于 對新能源汽車銷量復蘇預期,提前儲備產能,進行擴產,鋰電設備企業有望率先受益。

(2)受益程度或將分化,擁抱頭部客戶獲得更大發展。由于下游電池廠商市場集 中度逐步提升,頭部電池企業產能擴張意愿和能力更加突出,而二三線電池企業產能短 期過剩相對嚴重,影響短期擴產意愿和擴產能力。為此,未來幾年,全球以頭部動力電 池企業擴產為主的背景下,能夠拓展并深度配套全球頭部動力電池企業的鋰電設備公司, 將獲得更大發展。

2 群雄逐鹿:實力存一定差距,格局未完全明確

2.1 地位,規模,資本存差距,頭部企業綜合實力領先

差距體現之一:各家企業在鋰電池生產過程中的行業地位

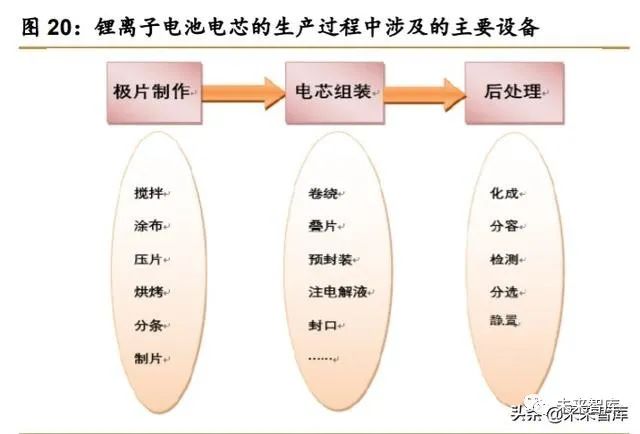

鋰電池生產涉及前段、中段、后段設備。鋰離子電池電芯的生產程序,一般分為極 片制作、電芯組裝、后處理(激活電芯)等三大步驟,前段極片制作涉及設備包括攪拌 機、涂布機等,產值占比約 35%,中段電芯組裝涉及設備包括卷繞機、疊片機等,產值 占比約 30%,后段后處理涉及分容化成、檢測設備等,產值占比約 35%。

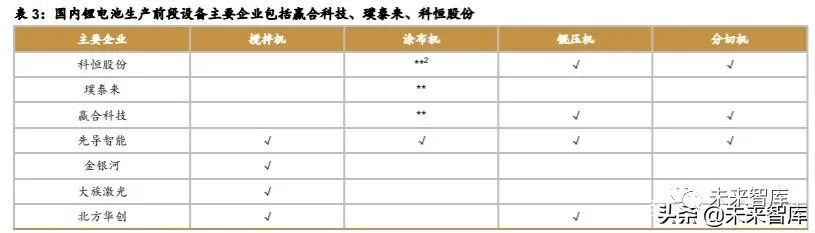

前段設備核心企業包括科恒股份、璞泰來、贏合科技。前段設備核心產品為涂布機, 約占前段設備產值 1/2,新嘉拓(璞泰來旗下)、雅康精密(贏合科技旗下)、浩能科技 (科恒股份旗下)等在涂布機領域處于領先地位,三者合計約占國內涂布機市場份額 1/2。

中段設備核心企業包括先導智能,贏合科技等。先導智能是寧德時代核心供應商, 目前為國內鋰電設備營收最大的企業,在中段卷繞機,以及后段后處理設備領域處于行 業領先地位,并具備鋰電設備整線生產能力。贏合科技作為一家綜合實力較強的鋰電設 備企業,在前段涂布機、中段卷繞機等領域,市場認可度較高。

后段設備核心企業包括杭可科技、先導智能等。杭可科技從事分容化成設備領域業 務,消費電子客戶包括 LG、三星等消費電子巨頭,并拓展成為 LG 動力電池后處理設備 供應商。先導智能通過并購泰坦新動力,依托寧德時代核心供應商地位,迅速做大做強。

差距體現之二:各家鋰電設備企業收入規模及盈利能力差距較大

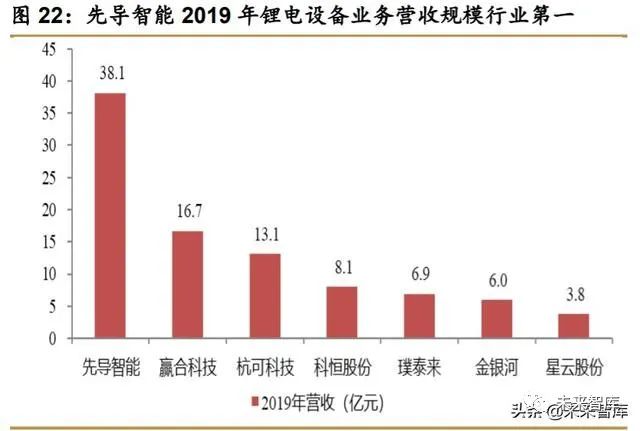

國內鋰電設備收入前三企業分別為先導智能、贏合科技、杭可科技。2014 年國內 鋰電設備發展初期,先導智能、贏合科技、璞泰來、金銀河等鋰電設備企業營收都在 2 億元左右,但是經過幾年的發展,差距明顯拉大,目前,先導智能 2019 年營收達 38.1 億元,鋰電設備行業規模第一。

內生外延,發展速度差異較大,使得行業格局發生較大變化。過去 5 年,各家企業 均有不同程度的增長,但增長速度差異較大,2014~2019 年期間,先導智能、贏合科技、 璞泰來、星云股份、金銀河鋰電設備業務營收分別增長了 24.1 倍、6.4 倍、3 倍、3.7 倍、2.7 倍,使得當前各家企業營收差距拉大。其中,先導智能期間并購泰坦新動力, 對業績影響較大,剔除泰坦新動力影響,營收增長 16.5 倍,亦處于行業首位。

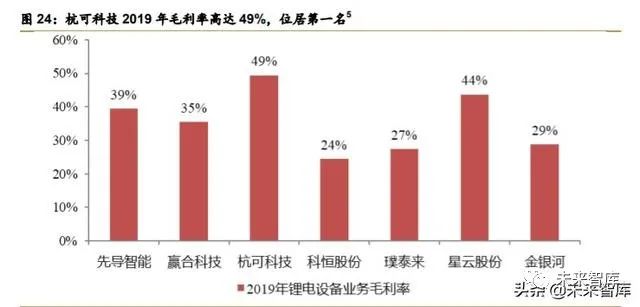

鋰電設備企業之間毛利率的差異顯著。杭可科技專注鋰電后處理設備,行業格局相 對較良性,杭可科技海外 LG 和三星等客戶毛利率接近 60%,國內相對較低一些,整體 毛利率高達 49%。涂布機領域,贏合科技、科恒股份、璞泰來等競爭相對更加激烈,產 品毛利率相對更低一些。先導智能在卷繞機領域行業地位穩固,份額預計超過 60%,維 持較高毛利率。

企業毛利率變化趨勢存在差異。先導智能、贏合科技、杭可科技近幾年毛利率維持 高位,相對穩定,科恒股份、璞泰來、星云股份、金銀河等鋰電設備業務近幾年毛利率 隨著行業競爭加劇,有所下滑。我們認為,一方面先導智能、贏合科技、杭可科技在鋰 電設備營收規模上均超 10 億元,具備規模優勢。另一方面,先導智能、贏合科技設備 多樣,具備協同效應,綜合競爭力加強,有助盈利能力穩定。

研發重視程度存在差異。中國鋰電設備 2014 年前后,各家企業在研發絕對金額方 面,差距相對較小,隨著行業快速發展,以及不同企業對于研發投入的重視程度差異, 絕對金額差距逐步放大。2019 年先導智能研發費用 5.3 億元,處于絕對領先地位,金銀 河僅 0.3 億元。

研發費用率方面總體存在差異,但各家企業相對穩定。鋰電設備企業研發費用率目 前在 4%~6%之間居多。先導智能研發費用率近兩年較快提升,2019 年甚至達到 11.4%, 一方面源于公司對鋰電設備研發投入的重視,另一方面,源于公司多元化發展帶來的研 發費用增加。星云股份研發費用率保持較高,持續在 10%以上,2019 年為 15.9%,主 要源于規模效應不足。

鋰電設備企業利潤規模差異較大。先導智能 2019 年歸母凈利潤為 7.7 億元,目前 為鋰電設備行業最高水平,璞泰來盡管鋰電設備領域營收規模相對贏合科技、杭可科技 更低,但鋰電材料業務實力較強,使得整體利潤水平更高。星云股份、金銀河等盡管營 收增長,但毛利率有所下降,凈利潤則仍然維持在五年前左右的水平。

差距體現之三:資本市場對各家鋰電設備企業發展前景認可度

基于鋰電設備企業當前的行業地位,營收規模及盈利能力,以及對未來的前景判斷, 市場對不同企業發展前景認可度存在差異,最終體現在市值方面的差異。截止 2020 年 5 月 29 日收盤數據,先導智能、璞泰來市值處于 300~400 億元,分別為 370 億元和 379 億元,贏合科技和杭可科技市值處于 100~200 億區間,分別為 166 億元和 186 億元, 科恒股份、星云股份、金銀河市值均低于 30 億元,分別為 22 億元、21 億元、15 億元, 市值兩級分化嚴重,顯示市場更加看好綜合實力強的企業發展前景。

2.2 產能,技術,客戶,外延等,都可能導致行業格局變化

未來格局影響因素之一:未來十年行業仍處于成長階段,市場開拓及產能變化影響 行業地位

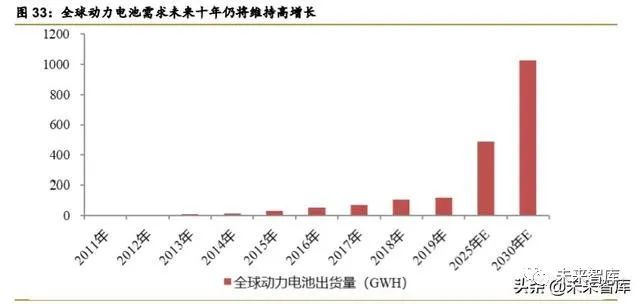

目前,全球新能源汽車滲透率不足 3%,預計下游鋰電池需求未來十年將保持高增 長。2019 年全球汽車年銷量超 9000 萬輛,新能源汽車銷量僅 221 萬輛,滲透率不足 2.5%,預計 2030 年可能超過 20%,十年 8 倍以上滲透率提升空間,保障鋰電池需求未 來十年高增長。據 GGII 預測,2019 年全球鋰電池出貨量 219GWH,其中,動力電池出 貨量 117GWH,我們假設 2019~2030 年新能源汽車產量 CAGR 為 1%,2030 年新能源 汽車滲透率為 20%,單車帶電量 50KWH,屆時鋰電池出貨量將達到 1024GWH/年,對 應鋰電設備累計新增需求將超 2000 億元。鋰電設備企業在當前行業相對低迷階段,如 何蓄力,提升技術,儲備產能,把握好新一輪鋰電池擴產機遇,事關未來行業格局變化。

未來格局影響因素之二:重要客戶維護和開拓,對行業格局影響較大

鋰電池設備廠商與下游電池廠商配套客戶具有一定持續性,但也存在客戶自身發展 波動,技術迭代影響配套關系,以及供應商在客戶配套比例發生較大變化等情形,從而 可能對鋰電池設備廠商整體份額產生較大影響,造成鋰電設備行業格局變化。

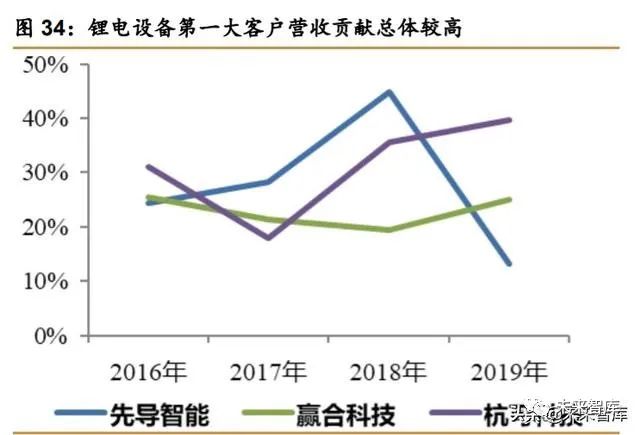

鋰電設備企業 2019 年第一大客戶營收貢獻整體在 20%以上,其中,杭可科技 40%、 星云股份 40%、贏合科技 25%、科恒股份 23%、璞泰來 22%、金銀河 17%、先導智能 13%,不同企業差異較大。先導智能 2018 年第一大客戶貢獻營收 45%,2019 年下降到 13%,主要源于珠海格力智能項目 2018 年確認收入,成為第一大客戶,顯示單一客戶 項目收入確認對企業營收影響較大。

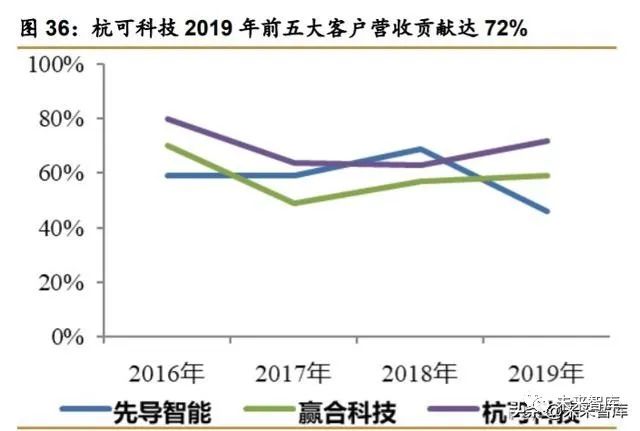

鋰電設備企業 2019 年前五大客戶營收貢獻整體在 40%以上,其中,杭可科技 72%、 贏合科技 59%、星云股份 58%、璞泰來 49%、先導智能 46%、金銀河 42%、科恒股份 36%,重要客戶的開拓或者丟失,都可能對企業份額產生較大影響。

未來格局影響因素之三:外延拓展,亦是未來改變行業格局重要因素

先導智能:2017 年股權+現金合計 13.5 億元并購泰坦新動力 100%股權,拓展鋰電 后處理設備領域,泰坦新動力承諾 2017~2019 年凈利潤為 1.05 億元、1.25 億元和 1.45 億元,實際凈利潤為 1.2 億元、4 億元和 2.6 億元,大超承諾利潤。泰坦新動力對先導 智能 2019 年營收和凈利潤貢獻分別高達 24.6%和 33.9%。并購成功對于先導智能鞏固 行業龍頭地位意義重大。

贏合科技:2017 年股權+現金合計 4.4 億元并購東莞雅康 100%股權,鞏固鋰電前 段設備行業地位,東莞雅康承諾 2017~2018 凈利潤為 5200 萬元和 6500 萬元,2017 年和 2018 年實際凈利潤為 8348 萬元和 12268 萬元,大幅超出承諾利潤。同樣,贏合 科技通過此次并購,大幅提升了營收規模和盈利水平,東莞雅康對贏合科技 2019 年營 收和凈利潤貢獻分別高達 53.1%和 56.8%,顯著提升贏合科技綜合實力。

科恒股份:2016 年股權+現金合計 5 億元并購浩能科技,拓展鋰電設備業務,浩能 科技承諾 2016~2018 年凈利潤為 3500 萬元、4500 萬元和 5500 萬元,2016~2018 年 實際利潤為 4651 萬元、7525 萬元和 4879 萬元,合計利潤超出承諾利潤。2019 年浩能 科技對科恒股份營收和凈利潤貢獻分別高達 46.2%和 159.3%,對科恒股份實現整體盈 利作用顯著。

我們認為,企業之間存在差距,但格局未定,應充分利用資本市場,做大做強。

第一,承認差距,但是行業格局未定。國內鋰電設備 2014 年之前整體實力較弱,經歷 一輪快速發展之后,整體向好,但出現分化,當前鋰電設備龍頭企業在綜合實力上處于領先。但是,我們認為,行業發展仍具有較大空間,國內上市主流鋰電設備仍具有較強競爭力,產 能,技術,客戶,外延等,都可能導致未來十年,行業格局出現變化。

第二,時不我待,上市企業應積極利用資本市場,提升全球競爭力,做大做強。隨著鋰 電設備企業陸續上市,市場優勝劣汰會加快,已經上市的鋰電設備企業,無論當前綜合實力 強弱,都應該加大激勵機制改革措施,加大研發投入,加快產品迭代,降本增效,積極參與 全球競爭,穩固自身優勢領域設備地位,同時,積極利用資本市場,外延拓展,做大做強。

3 全球爭霸:擁有全球視野,亦具備全球競爭實力

3.1 市場逐步開放,上下游都已進入全球競爭時代

國內企業走出去,國外企業走進來,新能源汽車領域無論是整車、電池、設備都已 經進入全球化競爭時代,企業需要具備全球化視野,不能局限于本國市場。

全球動力電池份額過去三年發生了較大變化,呈現中日韓三足鼎立態勢,且外資頭 部企業份額有提升趨勢。2017 年全球前五名,有三家是中國企業,合計份額約 39%, 僅松下和 LG 為外國企業,份額合計約 23%,2019 年全球前五名,有兩家是中國企業, 合計份額約 40%,松下、LG、三星為外國企業,合計份額為 40%,一方面,顯示全球 鋰電池市場行業集中度持續提升,另一方面,外資頭部企業正加大市場拓展力度。

國內市場,中日韓三國動力電池頭部企業競爭也將不斷加劇,對其他企業市場份額 會有所擠占。可以看到,2019 年國內動力電池企業前五均為中國企業,分別為寧德時代、 比亞迪、國軒高科、力神、億緯鋰能,而 2020 年前 4 月,前五位分別為寧德時代、比 亞迪、LG、國軒高科、松下,韓系 LG 和日系松下已經進入前五名,主要源于特斯拉落 地中國,銷量較好,帶動 LG 和松下國內裝機量大幅提升。

當前來看,擴產意愿及能力較強的企業以全球頭部企業為主。

固定資產利用差異較大,擴產意愿分化。由于 2019 年動力電池需求增速放緩,各 家電池企業產能釋放,使得單位固定資產對應產值整體下降,企業擴產意愿分化。2019 年寧德時代、國軒高科、孚能科技單位固定資產產值分別為 3.2 和 1 和 1.9,資產利用 效率相差較大。以國軒高科為例,2017 年初固定資產為 26 億元,2017 年收入 48 億元, 2019 年初固定資產 47 億元,2019 年收入為 50 億元,固定資產大幅增長,營收幾乎沒 有變化,產能利用下降明顯,可能會降低企業擴產意愿。

盈利水平差異逐步拉大,擴產能力分化。2015 年、2016 年新能源汽車爆發式增長, 鋰電池供不應求,廠商盈利能力較高,擴產意愿和能力較強,隨著補貼退坡加快,下游 需求增速放緩,鋰電池廠商產能在 2018~2019 年陸續釋放,電池廠商產能利用率不斷 下降,頭部企業通過份額提升,維持產能利用率,保持較高盈利水平,非頭部企業盈利 能力下降,營收增長停滯,凈利潤波動加大,影響擴產意愿和能力。

我們統計了 2019 年以來動力電池企業開工項目情況,寧德時代、LG、比亞迪等頭部企 業,產能擴充絕對規模領先,分別為 90GWH、60GWH、34GWH,前三企業超過其他企業 合計擴產規模。盡管統計數據可能因為不完全出現偏差,但仍然能夠反映頭部企業產能擴充 意愿和能力更高,并且正進行新一輪擴張。

3.2 中國鋰電設備具備全球競爭力,應抓住機遇積極拓展

海外鋰電設備企業簡要介紹(韓國 PNE、韓國 PNT、日本平野、日本 CKD)

韓國 PNE Solution 公司10(優勢產品:后段,化成設備),公司成立于 2004 年,是 韓國 KOSDAQ 上市公司,代碼 131390.KS。PNE 位于韓國京畿道水原市,是韓國最大 的二次電池化成/測試產品制造商。公司具有 3 家全資控股子公司,擁有 10167 平米研 發生產基地、具備 10000 通道/年以上的化成/測試產品供貨能力。其電池化成/測試產品 廣泛應用于韓國、中國、日本、美國、歐洲,獲得了世界各地客戶的認可和信賴。客戶 涵蓋了 LG 化學、三星 SDI、SK、現代汽車、比亞迪、萬向 A123、天能、中國中車等 企業。

韓國 PNE 公司 2016 年以來,營收持續較快增長,其中,2018 年和 2019 年收入分 別為 1028 億韓元和 1472 億韓元,同比增長分別為 39.6%和 43.2%,毛利率分別為 27% 和 22.1%。

受益規模提升,2019 年韓國 PNE 公司銷售和管理費用率合計 6.3%,下降 5 個百 分點,研發費用率下降0.5個百分點至3.6%,公司2019年凈利潤157億韓元(+43.1%), 與公司收入增速保持同步。

韓國 PNT 公司(優勢產品:前段,涂布機),成立于 2003 年,是韓國最負盛名生 產涂布機、分條機的公司,韓國上市公司,代碼 137400.KS。公司專業從事研發制造鋰 電池及隔膜的涂布設備,各種光學膜涂布設備,及電解銅箔設備等。產品遍布韓國國內 的三星集團,LG 集團,SK 集團等知名企業,與此同時產品遠銷中國,美國,日本,臺 灣,印度,印度尼西亞等國家。

韓國 PNT 公司 2019 年實現營收 3214 億韓元(+25.2%),較快增長,主要源于產 能提升。2019 年毛利率提升 2.2 個百分點至 9.6%,但 2019 年凈利潤為-20 億韓元(同 期為 19 億韓元),凈利潤下降主要源于壞賬損失增加至 104 億韓元(同期 62 億韓元), 以及經營活動無關的其他損失高達 45 億韓元(同期僅 0.3 億韓元)。

日本平野(優勢產品:前段,涂布機)創立于 1935 年,主要從事制造和銷售涂布 相關設備和化學相關設備,日本上市公司,代碼 6245.T。產品包括光學功能膜涂布生產 線、柔性線路板涂布生產線、電池極片涂布設備、無紡布制造設備等,是中國鋰離子電 池進口涂布設備的主要供應商之一。

日本平野 2020 年度實現營收 317 億日元(-3%),基本穩定,毛利率為 19.9%, 下降 1.3 個百分點,致使凈利潤下滑 31.4%至 23.5 億日元。

日本 CKD 公司(優勢產品:中段,卷繞機)是日本 CKD 株式會社投資的氣動公 司,成立于 1943 年,日本上市公司,代碼 6407.T。公司主要負責自動化機械、省力機 械、氣動控制元件、驅動元件、氣動輔助元件、流體控制元件、及其它民用控制元件等 功能元件的開發、制造、銷售及出口。

日本 CKD 公司鋰電設備業務占比低于 20%。2020 年度日本 CKD 設備產品(啟 動設備、流體控制設備等)貢獻營收 849 億日元,占比約 84%,自動機械產品(包裝系 統柜、卷繞機等)貢獻 158 億元,占比約 16%。

日本 CKD 公司 2020 年實現營收 1007 億日元(-12.9%),主要源于設備產品下滑 14.8%至 849 億日元,自動機械業務小幅下滑 1.5%至 158 億日元。公司 2020 年毛利率 25.9%,小幅提升 1.3 個百分點。

日本 CKD 公司 2020 年度凈利潤 36.9 億日元(-22.9%),下滑幅度超過營收下降幅 度,主要源于匯兌影響,財務費用增加 7.1 億日元。

無論從營收規模、盈利能力、贏利水平、市值角度,中國鋰電設備都具全球競爭力。

營收方面。2019 年國內鋰電設備業務收入超過 10 億元企業包括先導智能、贏合科 技、杭可科技,其中先導智能鋰電設備業務收入達 38.1 億元,位居榜首。韓國 PNE、 韓國 PNT、日本平野、日本 CKD 在鋰電設備領域營收規模整體較大,與國內贏合科技、 杭可科技等接近,但低于先導智能。

毛利率方面。國內企業毛利率普遍高于國外同行,國內毛利率超過 30%的企業包括 先導智能、贏合科技、杭可科技、星云股份,而韓國 PNE、韓國 PNT、日本平野、日 本 CKD 毛利率均低于 30%。顯示國內產品在成本方面具有顯著優勢,具備更高產品性 價比,盈利能力總體好于外資鋰電設備企業。

凈利潤方面。國內鋰電頭部企業凈利潤水平總體高于外資鋰電設備企業,先導智能 2019 年凈利潤高達 7.7 億元,甚至高于韓國 PNE、韓國 PNT、日本平野、日本 CKD 合計利潤。杭可科技、贏合科技亦具備較高利潤水平。顯示國內鋰電設備企業較高的盈 利能力之下,利潤水平整體高于海外鋰電設備企業。

市值方面。國內鋰電設備企業市值整體大幅高于這幾家外資企業,其中,日本 CKD 市值相對較高,達 77 億元,主要源于啟動設備、流體控制設備等非鋰電設備產品,貢 獻超 80%以上業績,支撐公司利潤和市值。璞泰來市值高達 379 億元,主要源于鋰電材 料為公司貢獻高額毛利,支撐公司利潤和市值。除日本 CKD 公司之外,韓國 PNE、韓 國 PNT、日本平野等三家公司市值均低于 15 億元,且均低于國內鋰電主要上市公司市 值,并與國內頭部鋰電設備企業市值相差超 20 倍。

國內鋰電設備市值較高,一方面源于相對估值水平更高,國內鋰電設備企業除了金 銀河之外,對應 2019 年 PE 均高于 40 倍,而韓國 PNE、韓國 PNT、日本平野、日本 CKD 對應 2019 年 PE 分別為 15 倍、-122 倍、8 倍和 31 倍,其中,韓國 PNT 公司 2019 年虧損,主要源于計提相關一次性壞賬損失,顯示從 PE 角度,國內企業整體被給予 更高的估值,主要源于國內投資者對國內鋰電設備發展前景更加認可。

中國鋰電設備過去幾年快速崛起,具備全球競爭實力,加上中國資本對于新能源汽 車領域高度認可,鋰電設備整體給予相對更高估值,企業更應該借助資本市場力量,內 生外延,做大做強,我們對中國鋰電設備在全球范圍內的發展前景具有信心。

凡本網注明 “來源:XXX(非中國電池聯盟)”的作品,均轉載自其它媒體,轉載目的在于傳遞更多信息,并不代表本網贊同其觀點和對其真實性負責。

如因作品內容、版權和其它問題需要同本網聯系的,請在一周內進行,以便我們及時處理。

QQ:503204601

郵箱:cbcu@www.astra-soft.com

-

2024鋰電池行研報告

2024-05-24 18:59 -

歐美全面 “圍剿” 下,中國鋰電全球化的勢與劫

2024-05-22 14:48 -

行業唯一,出貨逆勢狂飆,下一個寧德時代?

2024-05-21 12:07 -

鋰電產業投資“退燒”的三點思考

2024-05-17 12:34 -

美宣布對鋰電池等中國商品加征關稅 產業鏈人士:出口市場北美占比不大

2024-05-15 12:16 -

價格下行,鋰電企業如何破局?

2024-05-14 09:44 -

突然引爆!鋰電池重磅解讀來了

2024-05-13 11:26 -

謹防汽車退役鋰電池流入電動三輪車市場

2024-05-11 11:01 -

鋰電大省如何分羹退役電池回收利用千億市場?

2024-05-08 09:53 -

鋰電板塊20231Q24財報業績總結:產能利用率回升 龍頭業績兌現中

2024-05-08 09:09

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

-

2024鋰電池行研報告

2024-05-24 18:59 -

歐美全面 “圍剿” 下,中國鋰電全球化的勢與劫

2024-05-22 14:48 -

行業唯一,出貨逆勢狂飆,下一個寧德時代?

2024-05-21 12:07 -

鋰電產業投資“退燒”的三點思考

2024-05-17 12:34 -

美宣布對鋰電池等中國商品加征關稅 產業鏈人士:出口市場北美占比不大

2024-05-15 12:16 -

價格下行,鋰電企業如何破局?

2024-05-14 09:44 -

突然引爆!鋰電池重磅解讀來了

2024-05-13 11:26 -

謹防汽車退役鋰電池流入電動三輪車市場

2024-05-11 11:01

-

2024鋰電池行研報告

2024-05-24 18:59 -

多個鋰電項目終止,重磅文件引導企業單純擴大產能!

2024-05-15 19:12 -

小米入局電池制造,與寧德時代成立合資公司!

2024-05-20 19:05 -

攜手多地政府,這家企業5月三大電池項目開工/簽約!

2024-05-21 18:46 -

重磅!新能源突傳三大利好!固態電池賽道即將爆發

2024-05-28 18:18 -

投資超25億元!這家鋰電企業擬在美國建設電池化學品項目

2024-05-22 19:20 -

又一10GWh項目開工,固態電池距離產業化還要多久?

2024-05-11 19:17 -

寧德時代、比亞迪、中創新航共同供貨蔚來“樂道”?

2024-05-09 18:48

微信公眾號

微信公眾號